Инвентаризация проводится в обязательном порядке при составлении годовой отчетности. Организации осуществляют расчеты с контрагентами, бюджетом, внебюджетными фондами, как наличными денежными средствами, так и с использованием безналичной формы расчетов. При этой форме расчетов операции осуществляются банками с банковских счетов организации. Организация вправе открывать в банке расчетный, валютный и прочие (специальные) счета, которые предназначены для расчетов в российской и иностранной валютах.

Расчетный счет предназначен для хранения и движения денежных средств в валюте Российской Федерации. Организация может иметь один или несколько расчетных счетов в разных кредитных учреждениях. На валютном счете хранятся денежные средства в иностранных валютах. Организация вправе иметь валютные счета внутри страны и за рубежом.

Специальные счета в банках открываются в целях отражения наличия и движения денежных средств в валюте Российской Федерации и иностранной валютах, в аккредитивах, чековых книжках, иных платежных документах (кроме векселей), на текущих, особых и иных специальных счетах, а также средств целевого финансирования в той их части, которая подлежит обособленному хранению.

Перед началом проведения инвентаризации устанавливается: какие счета и в каких кредитных учреждениях имеет организация. С этой целью изучаются все имеющиеся договоры о банковском обслуживании. При этом необходимо подтвердить законность и целесообразность открытия счета и использования той или иной формы расчетов. Использование форм расчетов зависит от местонахождения поставщика и покупателя. В связи с этим безналичные расчеты подразделяют на иногородние и одногородние (местные).

В процессе инвентаризации необходимо сопоставить условия договора на открытие банковского счета с данными синтетического учета, подтверждающего остатки денежных средств на счетах организации. Для обобщения информации о наличии и движении денежных средств предназначен счет 51 «Расчетные счета». На этом счете денежные средства оцениваются только в валюте Российской Федерации (в рублях).

Движение денежной наличности в иностранных валютах осуществляется на счете 52 «Валютные счета». К этому счету организации открывают два субсчета. При инвентаризации устанавливается наличие имеющихся у организации валютных счетов внутри страны (субсчет 1 «Валютные счета внутри страны») и за Рубенсом (субсчет 2 «Валютные счета за рубежом»). При инвентаризации средств на валютном счете проверяется правильность пересчета сальдо в валюте в рубли на основании официального курса рубля, установленного Банком России. Порядок пересчета валютных ценностей в рубли определен Положением по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3 / 2000), утвержденным Приказом Минфина России от 10.01.2000 г. №2н.

Для отражения в бухгалтерском учете и отчетности пересчитывается в рубли: стоимость активов и обязательств, выраженная в иностранной валюте (денежных знаков в кассе организации, средств на счетах в банках, денежных и платежных документов, финансовых вложений, средств в расчетах, основных средств, нематериальных активов, материально-производственных запасов и других активов и обязательств) (п. 4 ПБУ 3 / 2000.). Порядок пересчета стоимости активов и обязательств в рубли различен. Для денежных знаков в кассе, средств на счетах в банке, денежных и платежных документов, краткосрочных ценных бумаг, средств в расчетах, остатков средств целевого финансирования пересчет их стоимости в рубли осуществляется дважды: на дату совершения операции в иностранной валюте, а также на отчетную дату составления бухгалтерской отчетности (п. 7 ПБУ 3 / 2000). Причем для составления отчетности пересчет стоимости этих активов и обязательств в рубли производится по курсу Центрального банка РФ, действующему на отчетную дату (п. 8 ПБУ 3 / 2000). Возникающие в результате пересчета курсовые разницы подлежат зачислению на финансовые результаты организации как внереализационные доходы или внереализационные расходы (п. 13 ПБУ 3 / 2000). Отрицательные курсовые разницы отражаются в бухгалтерском учете по мере их принятия записью: Дебет 91 / 2 «Прочие расходы», Кредит счетов 50, 51, 52, и др.

Положительные курсовые разницы отражаются обратной записью по кредиту счета 91 / 1 «Прочие доходы». Учет движения денежных средств при использовании прочих форм расчетов ведется на счете 55 «Специальные счета в банках». При инвентаризации устанавливается наличие таких счетов у организации и остатки сумм на них. К счету 55 «Специальные счета в банках» могут быть открыты три субсчета: 55 / 1 «Аккредитивы», 55 / 2 «Чековые книжки», 55 / 3 «Депозитные счета». В случае наличия других текущих и особых счетов к этому счету открываются дополнительные субсчета. Денежные средства, находящиеся на специальных счетах в банке, оцениваются как в рублях, так и в иностранной валюте. Причем учет денежных средств на этих счетах ведется обособлено.

Зачисление денежных средств на эти счета отражается в учете записью: Дебет 55 «Специальные счета в банках», Кредит 51 «Расчетные счета», 52 «Валютные счета», 66 «Расчеты по краткосрочным кредитам и займам».

Использование средств счетов согласно выпискам банка сопровождается проводкой: Дебет 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами»; Кредит 55 «Специальные счета в банках».

Неиспользованные средства возвращаются на банковские счета, с которых они были перечислены, что оформляется проводкой: Дебет 51, 52, Кредит 55.

Инвентаризация денежных средств, находящихся в банках, производиться путем сверки остатков сумм по дебету счетов, числящихся на соответствующих счетах по данным бухгалтерии организации, с данными выписок банка (конечным сальдо по выпискам банков). Организация должна получить у банка подтверждение сумм, числящихся на ее счетах. Одновременно осуществляется сверка соответствия сумм остатков в аналитическом и синтетическом учете с сальдо счетов в бухгалтерском балансе (форма №1 - строки 262, 263, 264). При инвентаризации проверяется тождественность оборотов по дебету и кредиту счетов данным, содержащимся в выписках банка.

Инвентаризационная комиссия должна сверить выписки банка с приложенными оправдательными документами, в которых устанавливает правильность сумм, указанных в выписке.

Полнота банковских выписок устанавливается по их постраничной нумерации и переносу остатка средств на счете. Остаток средств на конец периода в предыдущей выписке банка по счету должен равняться остатку средств на начало периода в следующей выписке.

Достоверность выписок инвентаризационная комиссия определяет путем проверки всех их реквизитов. При наличии исправлений необходимо провести встречную сверку данных выписок с записями в первом экземпляре лицевого счета, находящегося в банке.

В процессе инвентаризации следует убедиться в достоверности и подлинности всех денежно-расчетных документов. В случае возникновения сомнений проводится встречная сверка денежно-расчетных документов подколотых к выписке банка, хранящихся у организации, с документами, находящимися в банке или у контрагента по операции. Одновременно с проверкой достоверности операций и подлинности банковских документов выявляется правильность корреспонденции счетов и записей в регистрах синтетического учета. Выявленные в результате инвентаризации суммы, ошибочно отнесенные в кредит или в дебет расчетного, валютного или других счетов и обнаруженные при проверке выписок банка с этих счетов, отражаются в бухгалтерском учете следующей записью: Дебет 76 / 2 «Расчеты по претензиям», Кредит 51, 52, 55.

На суммы поступивших платежей в учете составляется проводка: Дебет 51, 52, 55, Кредит 76 / 2 «Расчеты по претензиям».

Для оформления результатов инвентаризации расчетов с кредитными учреждениями по претензиям, предъявленным по суммам, ошибочно списанным (перечисленным) по счетам организации, используется акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (форма №ИНВ-17), к которому прилагается справка, отражающая сведения об остатках сумм, числящихся на субсчете 76 / 2 «Расчеты по претензиям».

Учет денежных средств в пути ведется на счете 57 «Переводы в пути». Инвентаризация средств на этом счете осуществляется путем проверки документального обоснования отраженных по нему сумм. По каждому документу инвентаризационной комиссией устанавливается своевременность зачисления перевода на счет в банке. В случае необходимости могут быть сделаны письменные запросы банку, почтовому отделению о причине задержки зачисления или перевода. Результаты инвентаризации денежных средств в пути приводятся в акте (описи) с отражением сумм по направлениям переводов, числящихся как «переводы в пути». По каждой сумме указывается номер и дата документа (квитанций учреждений банков, почтового отделения, копий сопроводительных ведомостей на сдачу выручки инкассаторам и т.д.). Итоги акта инвентаризации сверяются с данными аналитического учета по счету 57 и суммой, отраженной по строке 264 второго раздела актива бухгалтерского баланса.

Учет денежных средств на счете 57 «Переводы в пути» осуществляется в рублях и иностранной валюте. На суммы сданных из кассы в банк денежных средств, отражаемых как денежные средства в пути (переводы), в учете осуществляется запись: Дебет 57, Кредит 50.

При зачислении денежных средств, числившихся в пути на расчетный или валютный счета, в учете производится запись: Дебет 51, 52, Кредит 57.

Остатки денежных средств в кассе, на расчетных, валютных и специальных счетах в банках отражаются во втором разделе бухгалтерского баланса по группе статей «Денежные средства».

И. КАГАНОВА,аудиторИнвентаризация является одним из условий, обеспечивающих достоверность данных бухгалтерского учета и отчетности.Случаи обязательного проведения инвентаризации установлены в Федеральном законе от 21.11.96 г. № 129-ФЗ «О бухгалтерском учете». В частности, перед составлением годовой бухгалтерской отчетности обязательна инвентаризация. Правила ее проведения определены в Методических указаниях по инвентаризации имущества и финансовых обязательств, утвержденных приказом Минфина России от 13.06.95 г. № 49.Инвентаризации подлежат не только имущество организации, но и ее обязательства. Организации в процессе своей хозяйственной деятельности взаимодействуют с другими хозяйствующими субъектами (поставщиками, подрядчиками, покупателями, заказчиками и т.п.), кредитными организациями, органами государственной и законодательной власти и т.д., а также с физическими лицами.Правильность осуществления расчетов с ними и обоснованность сумм, числящихся на соответствующих счетах бухгалтерского учета, проверяются в процессе инвентаризации.В ходе инвентаризации проверке подвергаются следующие виды расчетов:

- с подотчетными лицами;

- с работниками;

- с бюджетом и внебюджетными фондами;

- с банками;

- с покупателями и заказчиками;

- с поставщиками;

- со структурными подразделениями организации, выделенными на отдельный баланс;

- с прочими дебиторами и кредиторами.

- На подготовительном этапе лица, ответственные за отражение соответствующих хозяйственных операций, представляют инвентаризационной комиссии:

- регистры бухгалтерского учета по счетам расчетов;

- первичные учетные документы, оформляющие хозяйственные операции по счетам расчетов;

- акты сверки.

- ежеквартально с крупнейшими налогоплательщиками;

- при процедуре cнятия налогоплательщика с налогового учета при переходе из одной налоговой инспекции в другую;

- при процедуре cнятия налогоплательщика с налогового учета при ликвидации (реорганизации) юридического лица;

- по инициативе налогоплательщика;

- в иных случаях, установленных законодательством о налогах и сборах.

- Акт сверки расчетов налогоплательщика с бюджетом - форма № 23 (полная);

- Акт сверки расчетов налогоплательщика с бюджетом - форма № 23-а (краткая);

- Справка о состоянии расчетов налогоплательщика с бюджетом по федеральным, региональным и местным налогам - форма № 39-1.

При инвентаризации расчетов с поставщиками и подрядчиками проверке подвергается счет 60 «Расчеты с поставщиками и подрядчиками» по товарно-материальным ценностям, оплаченным, но находящимся в пути. Необходимо проверить по заключенным с поставщиками таких ценностей договорам, когда происходит момент перехода права собственности на эти товарно-материальные ценности. Напоминаем, что в соответствии с п. 1 ст. 223 ГК РФ право собственности у приобретателя вещи возникает с момента ее передачи, если иное не предусмотрено законом или договором. Такой переход права собственности считается общепринятым. Если же договором купли-продажи предусмотрен отличный от общего момент перехода права собственности на отгруженные ценности от поставщика к покупателю (например, после ее оплаты), то они должны быть учтены на соответствующих счетах бухгалтерского учета еще до того как поступят на склад покупателя.Проверке подлежат также расчеты с поставщиками по неотфактурованным поставкам (поставкам товарно-материальных ценностей без сопроводительных документов). Необходимо проверить наличие приказа руководителя предприятия на оприходование конкретно этих поставок и (или) наличие номенклатуры-ценника с установлением цены на подобные товарно-материальные ценности, а также сам факт оприходования поставок.При проверке расчетов с покупателями и заказчиками следует проверить, не числятся ли в составе полученных авансов суммы, которые следует зачесть в счет уже отгруженной продукции (выполненных работ, оказанных услуг).Напоминаем, что сальдо по всем счетам расчетов должно быть показано в развернутом виде, т.е. кредиторская задолженность не может быть зачтена за счет дебиторской задолженности.При проверке как кредиторской, так и дебиторской задолженности следует помнить о сроке исковой давности. Статьей 196 ГК РФ общий срок исковой давности установлен в три года. Дебиторская задолженность, по которой срок исковой давности истек, другие долги, не реальные для взыскания, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся на счет средств резерва сомнительных долгов либо на финансовые результаты у коммерческой организации, если в период, предшествующий отчетному, суммы этих долгов не резервировались, или на увеличение расходов у некоммерческой организацииЕсли при инвентаризации выявлена задолженность с истекшим сроком исковой давности, то она списывается с баланса организации:Дебет 91-2, Кредит 62 (76, 71, 70…) - списана дебиторская задолженность с истекшим сроком исковой давности;Дебет 63, Кредит 62 (76…) - списана дебиторская задолженность, по которой ранее был создан резерв по сомнительным долгам.Списание долга в убыток вследствие неплатежеспособности должника не является аннулированием задолженности. Эта задолженность должна отражаться за бухгалтерским балансом в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника. В течение этого времени списанная задолженность должна числиться за балансом на счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов».Суммы кредиторской и депонентской задолженности, по которым срок исковой давности истек, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся на финансовые результаты у коммерческой организации или на увеличение доходов у некоммерческой организации. Если при инвентаризации выявлена задолженность с истекшим сроком исковой давности, то она списывается с баланса организации:Дебет 60 (70, 71, 76), Кредит 91-1 - списана кредиторская задолженность.По результатам инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами оформляется акт по форме № ИНВ-17, утвержденной постановлением Госкомстата России от 18.08.98 г. № 88. Акт составляется в двух экземплярах и подписывается ответственными лицами инвентаризационной комиссии на основании выявления по документам остатков сумм, числящихся на соответствующих счетах. Один экземпляр акта передается в бухгалтерию, второй остается в комиссии.Акт хранится в архиве организации 5 лет.В акте указывают:Акт сверки задолженности между ООО "Альфа" и ООО "Вега"

по состоянию на 31.12.04 г.

ООО "Альфа" по договору на выполнение работ по переработке давальческого сырья от 15.07.04 г. № 6 выполнило работы на сумму 354 тыс. руб., в том числе НДС 54 тыс. руб. (счет-фактура № 97 от 12.10.04 г., акт).

ООО "Вега" по договору поставки от 31.07.04 г. № 14 отгрузило материалы на сумму 188,8 тыс. руб., в том числе НДС 28 800 руб. (счет-фактура № 113 от 20.08.04 г., накл.).

ООО "Вега" перечислило также платежным поручением № 127 от 14.10.04 г. в счет частичного погашения задолженности 106 200 руб., в том числе НДС 16 200 руб.

Стороны пришли к соглашению о зачете взаимных требований по указанным договорам.

Таким образом, задолженность ООО "Вега" перед ООО "Альфа" составляет 59 тыс. руб., в том числе НДС 9 тыс. руб.

- наименование организации дебитора (кредитора);

- счета бухгалтерского учета, на которых числится задолженность;

- суммы задолженности, согласованные и не согласованные с дебиторами (кредиторами);

- суммы задолженности, по которым истек срок исковой давности.

- реквизиты каждого дебитора или кредитора организации;

- причину и дату возникновения задолженности;

- сумму задолженности.

________________________________________________________

Унифицированная форма № ИНВ-17

от 18.08.98 г. № 88

Форма по ОКУД | ||||

ЗАО «Фрегат» | ||||

организация | ||||

структурное подразделение | Вид деятельности | |||

| Основание для проведения инвентаризации | приказ, постановление, распоряжение | |||

| ненужное зачеркнуть | ||||

Вид операции | ||||

и прочими дебиторами и кредиторами

Акт составлен комиссией о том, что по состоянию на «31» декабря 2004 г. проведена инвентаризация расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами.При инвентаризации установлено следующее:1. По дебиторской задолженности

Наименование счета бухгалтерского учета и дебитора | Номер счета | Сумма по балансу, руб. коп. |

|||

в том числе задолженность |

|||||

подтвержденная дебиторами | не подтвержденная дебиторами | ||||

| Поставщик - ЗАО «Кросс» | |||||

| Покупатель - ООО «Норма» | |||||

| Подотчетное лицо - Сергеев С.С. | |||||

Оборотная сторона формы № ИНВ-17

2. По кредиторской задолженности

Наименование счета бухгалтерского учета и кредитора | Номер счета | Сумма по балансу, руб. коп. |

|||

в том числе задолженность |

|||||

подтвержденная кредиторами | не подтвержденная кредиторами | с истекшим сроком исковой давности |

|||

| Покупатель - ОАО «МПЗ» | |||||

| Бывший сотрудник - Иванов И.И. | |||||

Все подсчеты итогов по строкам, страницам и в целом по акту проверены

| Председатель комиссии | Ком. директор | Саврасов | Н.И. Саврасов |

||

должность | расшифровка подписи |

||||

| Члены комиссии: | Ст. бухгалтер | М.П. Кролова |

|||

должность | расшифровка подписи |

||||

Ст. менеджер | С.В. Панков |

||||

должность | расшифровка подписи |

||||

Администратор | Макарова | Л.А. Макарова |

|||

должность | расшифровка подписи |

__________________________________________________________________

Приложение к форме № ИНВ 77

Утверждена постановлением Госкомстата России

от 18.08.98 г. № 88

ЗАО «Фрегат»__________________________ организация__________________________ структурное подразделение

инвентаризации расчетов с покупателями, поставщиками

и прочими дебиторами и кредиторами по состоянию

Номер по порядку | Наименование, адрес и номер телефона дебитора, кредитора | Числится задолженность | задолженности, руб. коп. | Документ, подтверждающий задолженность |

||||

дата начала | дебиторская | кредиторская | наименование | |||||

| ЗАО «Кросс», г. Москва, Дмитровское шоссе, д. 14, оф. 203 | Предоплата за товар | 15.10.2001 г. | 12000= | Платежное поручение | 15.10.2001 г. | |||

| ООО «Норма», г. Серпухов, ул. Ленина, д. 2 | Товар | 20.12.2004 г. | 420= | Акт сверки | 30.12.2004 г. | |||

| Сергеев С.С. | Подотчетная сумма | 01.12.2004 | 1400= | РКО | 16.12.2004 г. | |||

| ОАО «МПЗ» г. Тверь, ул. Московская, д. 7 | Аванс | 08.09.2004 г. | 5900= | Акт сверки | 29.12.2004 г. | |||

| Иванов И.И. | Излишне удержанный налог на доходы | 30.06.2004 г. | 156= | Бухгалтерская справка | 30.12.2004 г. | |||

Бухгалтер Лаврова А.С. Лаврова подпись расшифровка подписиПечатать с оборотом без заголовочной части.Подпись печатать на обороте.

Как сделать приказ о проведении инвентаризации по форме ИНВ-22 в 1С 8.3

Специального документа для инвентаризации денежных средств на расчетном счете в 1С 8.3 Бухгалтерия 3.0 не предусмотрено. Но, чтобы распечатать из программы 1С 8.3 приказ о проведении инвентаризации форма ИНВ-22, воспользуемся печатной формой других документов. Например, Инвентаризация товаров. Для этого:

- Создаем новый документ Инвентаризация товаров. Раздел Склад – Инвентаризация – Инвентаризация товаров:

Кнопка Создать :

- Заполняем закладку Проведение инвентаризации.

Здесь следует указать период проведения инвентаризации, реквизиты приказа, причину проведения инвентаризации:

- Заполняем закладку Инвентаризационная комиссия.

В таблице перечисляются члены комиссии и флажком отмечается ФИО председателя:

- Формируем и редактируем печатную форму приказа ИНВ-22.

Кнопка Печать – приказ по ф. ИНВ-22:

На экране: Режим предварительного просмотра унифицированная форма ИНВ-22 Приказ о проведении инвентаризации:

Включаем режим редактирования печатной формы и заполняем пустые нужные строки, например «Инвентаризации подлежит…» и др. Документ в 1С 8.3 можно распечатать (кнопка Печать ) или сохранить в виде файла (кнопка Сохранить на диске ).

Как сделать редактирование документов на печать вручную в 1С 8.2 (8.3) смотрите в нашем видео-уроке:

Как провести инвентаризацию денежных средств на расчетном счете в 1С 8.3

Инвентаризация проводится через сравнение остатков денежных средств на счетах (расчетных или валютных), зарегистрированных в учете с информацией, . Должны быть сверены обороты по счетам за каждый день, чтобы суммы на начало дня совпадали с остатком, полученным на конец предыдущего дня.

Выписка банка (или выписка из лицевого счета) – документ, содержащий информацию о текущем состоянии счетов организации. В 1С Бухгалтерия 8.3 для проведения операций по денежным средствам служат документы . Просмотреть остатки на начало дня, обороты в течение дня и остатки на конец дня возможно из списка Банковские выписки. Раздел :

Указываем банковский счет, организацию, выделим любой документ на интересующую дату – теперь можно просмотреть нужные данные: остатки денежных средств и обороты по счету за выбранный день:

Также для анализа в 1С 8.3 есть удобная возможность воспользоваться стандартными отчетами. Например отчетом Обороты счета по счету 51. Раздел Отчеты – Стандартные отчеты – Обороты счета :

Выполним настройки отчета (кнопка Показать настройки ):

- В заголовке отчета устанавливаем период, указываем счет – 51, выбираем организацию.

- На вкладке Группировка указываем периодичность построения отчета – По дням и способ группировки – Банковские счета :

- На закладке Отбор выбираем нужный банковский счет:

- На закладке Показатели указываем выводимые в отчет данные:

Нажимаем кнопку Сформировать . На экране: отчет Обороты счета 51:

Данные, выведенные в отчет в 1С 8.3, позволяют проверить остатки и обороты денежных средств на расчетном счете за каждый из дней выбранного периода.

Очень трудно представить, что при автоматизированном ведении учета могут образоваться и недостачи, и реже излишки на расчетном счете, но такие ситуации возможны. Рассмотрим, что нужно сделать в 1С 8.3 Бухгалтерия в данных ситуациях.

Если выявлены излишки на расчетном счете

Предположим, что в результате анализа на конец дня 31 марта 2016 г обнаружено: остаток по учетным данным меньше остатка по банковской выписке на 1 000,00 руб. Остаток по банковской выписке – 1 713 118 ,45 руб., остаток по учетным данным 1 712 118, 45 руб.).

Излишки отражаются в бух. учете (БУ) проводкой Дт 51 – Кт 91.01, в налоговом учете (НУ) – это Прочие внереализационные доходы и расходы. В 1С 8.3 данная операция проводится документом Поступление на р/счет:

- Вводим документ Поступление на р/счет». Раздел Банк и Касса – Банк – Банковские выписки – кнопка Поступление .

- Заполняем поля документа:

- Счет кредита – 91.01;

- Прочие доходы и расходы – Прочие внереализационные доходы (расходы), принимаемые к НУ (в элементе справочника установлен флаг «Принимается к налоговому учету»):

- Проводим документ (кнопка Провести) и проверяем движения, сделанные документом:

- Построим отчет Обороты счета по 51 счету и убедимся, что на 01.04.2016г. остаток по счету соответствует остатку, указанному в банковской выписке:

Проверить операции по счету 91.01 можно с помощью отчета Оборотно-сальдовая ведомость по счету. Отчет построим на дату корректировки – 01.04.2016г. Из отчета видно, что сумма расхождения в 1 000,00 руб. отражена в БУ и НУ:

Если обнаружены “недостачи” на расчетном счете

Недостача денежных средств может быть выявлена как при инвентаризации, так и в ходе ежедневной текущей работы бухгалтера. Встречаются ситуации, когда банк непреднамеренно списывает с расчетного счета какие-либо суммы. Обнаружив такие «недостачи», следует, прежде всего, обратиться с письменным заявлением в банк, чтобы банк зачислил на счет организации списанные суммы.

Согласно ст. 856 ГК РФ если банком необоснованно списаны денеженые средства со счета клиента, банк должен уплатить проценты. Порядок начисления процентов оговаривается ст. 359 ГК РФ.

Допустим, при проверке банковских выписок бухгалтер выявил списание 10 000,00 руб. в пользу неизвестного контрагента.

В 1С 8.3 такая ситуация будет оформлена документом Списание с р/счета, проводкой Дт 76.02 – Кт 51.

- Создаем документ Списание с р/счета. Раздел Банк и Касса – Банк – Банковские выписки – кнопка Списание .

- Заполняем поля документа:

- Вид операции документа – Прочее списание;

- Получатель – можно не заполнять;

- Сумма – выявленное расхождение;

- Счет дебета – 76.02 «Расчеты по претензиям»:

- Проводим документ (кнопка Провести

Бухгалтер информацию о недостаче в письменном виде передает в банк. Через несколько дней банком возвращаются списанные ден.средства на р/счет и уплачиваются проценты в размере 52,00 руб.

Зачисление денежных средств выполним документом Поступление на р/счет, проводкой Дт 51 – Кт 76.02.

1. Создаем документ Поступление на р/счет. Раздел Банк и Касса – Банк – Банковские выписки – кнопка Поступление .

- Заполняем поля документа:

- Операция документа (вид) – Прочее поступление;

- Плательщик – можно не заполнять;

- Сумма – выявленное расхождение;

- Счет кредита – 76.02 «Расчеты по претензиям»:

- Проводим документ (кнопка Провести ) и проверяем движения документа:

Аналогично на р/счет зачислим проценты, которые перечислены банком за ошибочное списание средств (проводка Дт 51 – Кт 76.02).

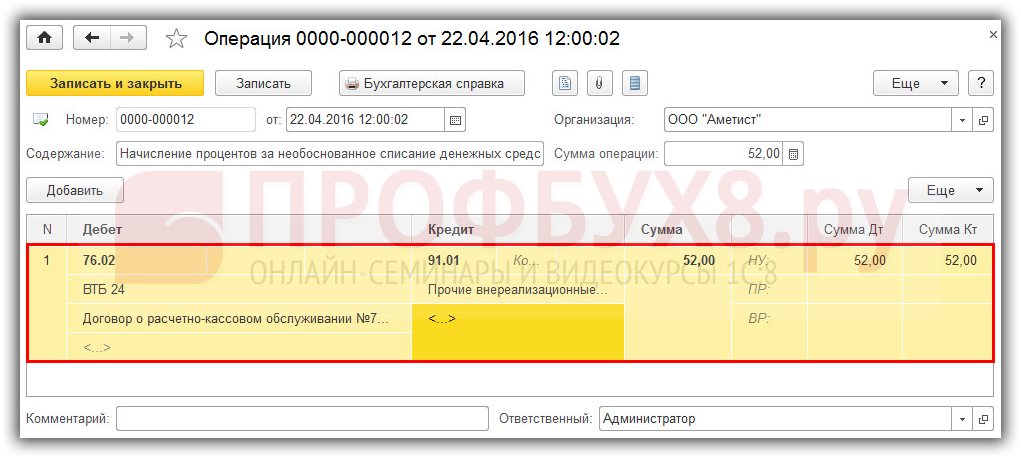

Начисление процентов за ошибочное списание банком денежных средств с р/счета в 1С 8.3 проведем документом Операция. Раздел Операции – Бухгалтерский учет – Операции, введенные вручную – кнопка Создать :

Проводка по начисление процентов: Дт 76.02 – Кт 91.01. В налоговом учете полученные проценты признаются как прочие доходы:

Построим отчет ОСВ по счету 76.02, чтобы проконтролировать правильность проведения документов в 1С 8.3:

Инвентаризация денежных средств в кассе в 1С 8.3

Документом Методические указания по инвентаризации имущества и финансовых обязательств (приказ Минфина России от 13.06.1995 № 49) описан порядок проведения инвентаризации кассы.

Акт инвентаризации наличных денежных средств форма ИНВ-15

Чтобы отразить результаты инвентаризации кассы, нужно сформировать акт инвентаризации наличных денежных средств форма ИНВ-15:

- В акте должны приводиться сведения о наличных средствах, ценных бумагах, а так же денежных документов (марок, авиабилетов, талонов и др.);

- Эти сведения получены инвентаризационной комиссией в результате пересчета денежных средств;

- В акте фиксируется сумма наличных средств, которая должна быть в кассе исходя из записей кассовой книги, последние номера ПКО и РКО, а так же отражаются излишки или недостача.

К сожалению, в 1С 8.3 Бухгалтерия нет типового механизма для создания и печати ИНВ-15 Акта инвентаризации наличных денежных средств. У разработчиков зарегистрировано такое пожелание пользователей и возможно оно со временем будет реализовано. Пока остаются два варианта выхода из ситуации:

- или заполнять акт по ф. ИНВ-15 вручную;

- или заказать программистам написание обработки, предназначенной для заполнения и печати акта по ф. ИНВ-15.

Так, примерно, акт инвентаризации наличных денежных средств форма ИНВ-15 может выглядеть в программе 1С 8.3:

В 1С Бухгалтерия 8.3 не предусмотрено специального документа для отражения инвентаризации денежных средств в кассе. Ранее в данной статье было разобрано, как в 1С 8.3 оформить приказ по ф. ИНВ-22.

Если выявлена недостача денежных средств в кассе

Если по итогам инвентаризации денежных средств в кассе возникла недостача, то есть фактический остаток средств в кассе меньше остатка, отраженного в учете, то он относится на МОЛ, то есть на кассира организации.

Допустим, на 01.04.2016г. в кассе есть недостача в сумме 158,12 руб. В 1С 8.3 такая ситуация будет оформлена документом Выдача наличных, проводкой Дт 94 – Кт 50.01.

- Вводим документ Выдача наличных. Раздел – кнопка Выдача .

- Заполняем поля документа:

- Операция документа (вид) – Прочий расход;

- Сумма – выявленное расхождение;

- Счет дебета – 94 «Недостачи и потери от порчи ценностей»;

- Проводим документ (кнопка Провести ) и проверяем движения документа:

- Банк и Касса – Касса – Кассовые документы – кнопка Кассовая книга .

Выполненная операция зарегистрирована в данном отчете:

Отнесем недостачу на виновное лицо – кассира (проводка Дт 73.02 – Кт 94) документом Операция. Раздел Операции – Бухгалтерский учет – Операции, введенные вручную – кнопка Создать :

Однако, если сложилась ситуация, когда вина кассира не установлена, например, касса была взломана и денежные средства похищены, то недостачу относят на прочие расходы.

Если обнаружены излишки денежных средств в кассе

При инвентаризации кассы могут быть обнаружены излишки, то есть учетное количество в кассе денег оказывается меньше фактического.

Допустим, на 01.04.2016г. в кассе образовались излишки наличных денег в сумме 158,12 руб. В этом случае денежные стредства отражаются в учете документом Поступление наличных, проводка Дт 50.01 – Кт 91.01.

- Создаем документ Поступление наличных. Раздел Банк и Касса – Касса – Кассовые документы – кнопка Поступление .

- Заполняем поля документа:

- Операция документа (вид) – Прочий приход;

- Сумма – выявленное расхождение;

- Счет кредита – 91.01 «Прочие доходы».

- Заполняем основание документа и приложение:

- Проводим документ (кнопка Провести ) и проверяем движения документа:

- Сформируем кассовую книгу на 01.04.2016г. Раздел Банк и Касса – Касса – Кассовые документы – кнопка Кассовая книга .

Выполненная операция зарегистрирована в данном отчете.

Положения российского законодательства устанавливают обязанность отечественных компаний производить проверку соответствия фактического наличия ценностей, обязательств, иного имущества или неимущественных прав сведениям бухгалтерского учета организации. Данное предписание применяется исключительно к юридическим лицам и одинаково верно для инвентаризации денежных средств на расчетном счете компании, а также в случае сверки иных показателей субъекта хозяйственных отношений.

Инвентаризация

Министерство финансов Российской Федерации 13.06.1995 издало Приказ N 49. Данным документом введены в действие Методические указания по порядку проведения инвентаризации имущества и обязательств юридических лиц. В настоящее время названная норма права является определяющей при проведении проверок на предмет соответствия фактического состояния сведениям бухгалтерского учета предприятия.

Как следует из поименованного акта нормотворчества, инвентаризация может быть:

- обязательной, то есть проводимой при наступлении случаев, перечисленных Минфином России в своих Методических указаниях;

- инициативной, осуществляемой исключительно по воле предприятия.

Любая инвентаризация вне зависимости от оснований для ее проведения начинается с издания руководством письменного распоряжения о проверке.

Полномочиями по проведению сверки и оформлению ее результатов наделена инвентаризационная комиссия. Она легитимна только в полном составе, указанном в соответствующем приказе по предприятию.

Данное предписание в равной степени распространяется на сверку активов и обязательств организации, а также на инвентаризацию денежных средств и расчетов предприятия.

Итоги проводимой проверки подлежат отражению в актах и описях, составляемых и подписываемых по окончании инвентаризации. Для правильного оформления результатов сверки рекомендуется использовать формуляры, введенные в действие Постановлением Госкомстата РФ от 18.08.1998 N 88 . Важно отметить, что в настоящее время бланки таких документов не являются обязательными к применению и каждая организация имеет право разработать свои формы.

Инвентаризация денежных средств и расчетов

Министерство финансов Российской Федерации в пункте 3.43 своих Методических указаний, утвержденных Приказом N 49 от 13.06.1995, предусмотрело некоторые особенности сверки денег на счетах предприятия в кредитных учреждениях. Организация путем проверки соответствия данных бухгалтерского учета и информации, содержащейся в банковских выписках, производит инвентаризацию денежных средств на расчетном счете.

Несколько иначе Минфин России описал порядок проведения сверки расчетов с банками, поставщиками, покупателями и прочими контрагентами. В соответствии с пунктом 3.44 Методических указаний такая сверка осуществляется через проверку обоснованности тех или иных сумм, числящихся на счетах бухучета предприятия.

Финансовое ведомство также отметило следующие особенности проверки отдельных видов расчетов:

- взаимоотношения с поставщиками по оплаченным и непоставленным или неотфактуренным товарам сверяются по счету 60 по соответствующим документам с учетом корреспондирующих счетов;

- проверке подлежит задолженность в пользу работников в виде суммы невыплаченной заработной платы;

- должны быть сверены взаимоотношения с подотчетными сотрудниками;

- по документам следует провести инвентаризацию расчетов с контрагентами, взаимоотношений по недостачам, суммам кредиторской, дебиторской и депонентской задолженности.

Результаты инвентаризации денежных средств на расчетном счете оформляются через заполнение формуляра № ИНВ-17 , утвержденного Постановлением Госкомстата РФ от 18.08.1998 N 88. Этот же документ следует применять при подведении итогов сверки денежных средств и расчетов.